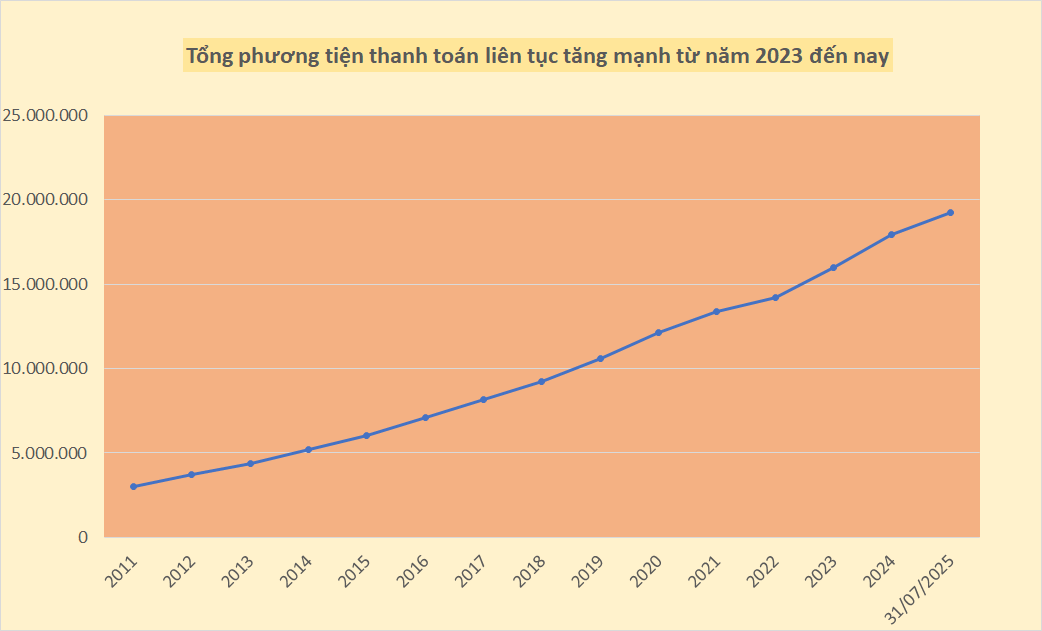

Cung tiền tăng mạnh trong 7 tháng đầu năm 2025

Theo số liệu được Thống đốc Nguyễn Thị Hồng công bố mới đây, tổng phương tiện thanh toán (hay cung tiền M2) trong 7 tháng đầu năm đã tăng 7,5% so với cuối năm 2024 – gần gấp đôi mức tăng cùng kỳ năm trước.

Chiếu theo số liệu được Ngân hàng Nhà nước công bố, lượng cung tiền M2 tăng thêm trong 7 tháng đầu năm đạt hơn 1,343 triệu tỷ đồng – cao hơn cả mức tăng bình quân cả năm của 10 năm gần nhất (2014 – 2024) là 1,229 triệu tỷ/năm. Trước đó, cung tiền đã tăng 1,916 triệu tỷ trong năm 2024 và tăng 1,772 triệu tỷ trong năm 2023. So với mức ghi nhận cuối năm 2015 (gần 6,02 triệu tỷ), quy mô tổng phương tiện thanh toán của Việt Nam hiện gấp 3,2 lần.

Nguồn: Tác giả tổng hợp từ số liệu công bố tại SBV

Theo lý giải của Thống đốc, cung tiền tăng mạnh trong 7 tháng đầu năm phần lớn đến từ việc Ngân hàng Nhà nước thực hiện các đề án cơ cấu lại hệ thống ngân hàng, đặc biệt là cho vay đặc biệt phục vụ chuyển giao các ngân hàng thuộc diện mua bắt buộc.

Trước đó, chỉ trong vòng 3 tháng cuối năm 2024 và đầu năm 2025, NHNN đã hoàn tất chuyển giao 4 ngân hàng yếu kém (CB chuyển giao về Vietcombank, Oceanbank chuyển giao về MB, DongA Bank chuyển giao về HDBank, GPBank chuyển giao về VPBank).

Luật các TCTD 2024 quy định bên nhận chuyển giao bắt buộc ngân hàng bị kiểm soát đặc biệt có quyền được Vay tái cấp vốn với lãi suất bằng lãi suất bên nhận chuyển giao bắt buộc cho vay, gửi tiền tại ngân hàng thương mại được chuyển giao bắt buộc; số tiền, thời hạn vay tái cấp vốn không được vượt quá số tiền, thời hạn bên nhận chuyển giao bắt buộc cho vay, gửi tiền tại ngân hàng thương mại được chuyển giao bắt buộc.

Thống đốc lưu ý về việc lạm phát cơ bản liên tục tăng

Tại phiên họp Chính phủ thường kỳ tháng 7 trực tuyến với các tỉnh, thành phố trực thuộc Trung ương tổ chức ngày 7/8 do Thủ tướng Chính phủ chủ trì, Thống đốc NHNN Nguyễn Thị Hồng đã có những lưu ý về diễn biến lạm phát trong thời gian gần đây.

Theo Thống đốc, áp lực lạm phát đang có xu hướng tăng lên. Các yếu tố như điều chỉnh giá điện, giá dịch vụ y tế, giá thuê nhà… đang tạo áp lực chi phí đầu vào và đẩy lạm phát cơ bản tăng liên tục qua các tháng gần đây.

“Lạm phát cơ bản – vốn phản ánh tác động dài hạn của chính sách tiền tệ – là chỉ số quan trọng khiến cơ quan điều hành không thể chủ quan”, người đứng đầu ngành Ngân hàng lưu ý và nhấn mạnh: “Lạm phát khi xuất hiện thì rất nhanh, nhưng để kiểm soát giảm lại thì rất khó, đây là lý do cần điều hành chính sách một cách chủ động, sát diễn biến và thận trọng”.

Thống đốc NHNN Nguyễn Thị Hồng phát biểu tại hội nghị. Ảnh: VGP/Nhật Bắc

Thống đốc khẳng định, trong 7 tháng đầu năm 2025, NHNN đã điều hành chính sách tiền tệ chủ động, linh hoạt theo sát diễn biến thực tế. Các biện pháp điều tiết tiền tệ được triển khai nhằm cùng lúc hỗ trợ tăng trưởng và kiểm soát lạm phát.

Bên cạnh đó, việc NHNN sử dụng công cụ thị trường mở để bơm tiền ngắn hạn được áp dụng nhằm hỗ trợ thanh khoản cho hệ thống tổ chức tín dụng, giúp mở rộng tín dụng mà vẫn giữ ổn định mặt bằng lãi suất. Điều này đặc biệt quan trọng trong bối cảnh Chính phủ yêu cầu ổn định lãi suất để hỗ trợ sản xuất kinh doanh, dù tín dụng đang tăng.

Về dài hạn, Thống đốc nhấn mạnh cần có giải pháp đồng bộ để hỗ trợ chính sách tiền tệ hoạt động hiệu quả hơn. Trong đó, có hai đề xuất được đánh giá là trọng tâm.

Thứ nhất, cần phát triển mạnh mẽ thị trường vốn để đáp ứng nhu cầu vốn trung – dài hạn, từ đó giảm áp lực lên nguồn vốn ngắn hạn của hệ thống ngân hàng. Đây là hướng đi đã được Chính phủ đồng thuận tại công điện mới nhất.

Thứ hai, cần mở rộng chương trình bảo lãnh tín dụng cho doanh nghiệp nhỏ và vừa. Nếu các doanh nghiệp này được hỗ trợ vay vốn qua cơ chế bảo lãnh, sẽ tạo ra động lực sản xuất mạnh mẽ từ mọi khu vực trong nền kinh tế.

Ngoài ra, với các lĩnh vực như bất động sản và hạ tầng – vốn cần nguồn vốn trung dài hạn lớn thì nên huy động qua kênh phát hành trái phiếu doanh nghiệp, trái phiếu địa phương, hoặc các khoản vay quốc tế.

“Chỉ khi huy động vốn đúng kênh, đúng tính chất thì mới có thể vừa tăng trưởng cao, vừa ổn định bền vững”, Thống đốc Nguyễn Thị Hồng nói.