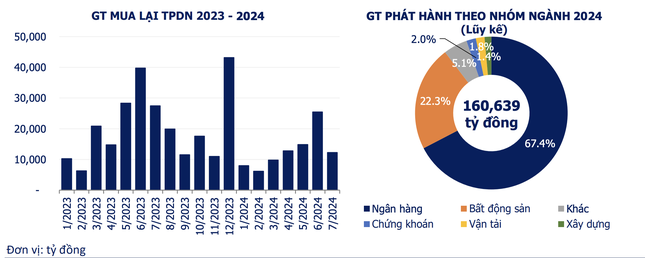

Theo dữ liệu của Hiệp hội trái phiếu Việt Nam (VMBA), tháng 7 vừa qua có 21 đợt phát hành trái phiếu doanh nghiệp, với tổng giá hơn trị 13.600 tỷ đồng. Luỹ kế từ đầu năm, thị trường ghi nhận 11 đợt phát hành ra công chúng (11.777 tỷ đồng), và 158 đợt phát hành riêng lẻ (gần 150.000 tỷ đồng).

Giá trị trái phiếu được mua lại trước hạn, giá trị phát hành mới thời gian qua (thống kê: VMBA).

Tín hiệu phục hồi của hoạt động phát hành trái phiếu riêng lẻ đến từ sự trở lại của nhóm ngân hàng. Chứng khoán MBS cho biết, tính từ đầu năm, ngân hàng vẫn là nhóm có giá trị phát hành cao nhất với khoảng 96.200 tỷ đồng. Lãi suất bình quân khoảng 5,4%/năm, kỳ hạn 4 năm. Các ngân hàng phát hành giá trị lớn nhất bao gồm: Techcombank (17.000 tỷ đồng), ACB (12.700 tỷ đồng), MBBank (8.900 tỷ đồng)

Việc các nhà băng đồng loạt đẩy mạnh phát hành trái phiếu được cho là nhằm củng cố nguồn vốn trung và dài hạn để đáp ứng nhu cầu vay của doanh nghiệp.

Nhóm BĐS có giá trị phát hành cao thứ 2 toàn thị trường, huy động khoảng 32.600 tỷ đồng. Lãi suất của các doanh nghiệp BĐS vẫn thuộc nhóm cao nhất hiện nay, bình quân lên tới 12%/ năm, kỳ hạn ngắn hơn, khoảng 2,7 năm.

Bên cạnh việc phát hành mới sôi động trở lại, MBS cũng lưu ý, tỷ lệ chậm trả tiếp tục tăng nhanh, khi nhiều doanh nghiệp đối mặt với gánh nặng đáo hạn lớn. Tháng 7 ghi nhận thêm 3 doanh nghiệp công bố chậm thanh toán tiền gốc, nâng tổng số chậm trả lên tới 116 doanh nghiệp.

Hiện, tổng giá trị trái phiếu doanh nghiệp chậm trả các nghĩa vụ thanh toán ước vào khoảng gần 210 tỷ đồng, chiếm 21% dư nợ toàn thị trường, trong đó nhóm BĐS tiếp tục chiếm tỷ trọng lớn nhất, khoảng 68%.

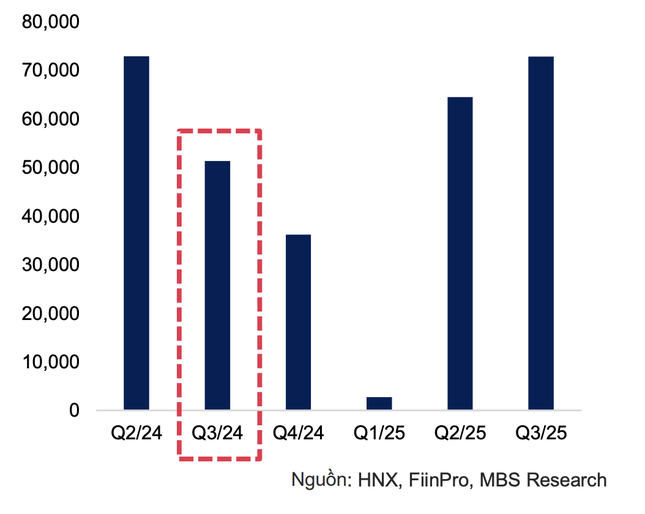

Giá trị trái phiếu đáo hạn giảm dần trong 2 quý cuối năm.

Những tháng còn lại của năm nay, tổng giá trị trái phiếu sẽ đến hạn là gần 131.000 tỷ đồng, hơn 41% số này thuộc nhóm bất động sản , theo sau là ngân hàng chiếm 14,6%.

Bất chấp áp lực đáo hạn còn đè nặng, thời gian tới, nhiều doanh nghiệp tiếp tục lên kế hoạch huy động vốn từ trái phiếu. CTCP Tập đoàn Đầu tư I.P.A (mã IPA ) sắp phát hành tối đa 1.096 tỷ đồng để lấy tiền trả nợ trái phiếu sắp đáo hạn. Tháng 6 vừa qua, IPA cũng vừa phát hành thành công 2 lô trái phiếu với tổng giá trị huy động 1.042 tỷ đồng. Cả hai lô trái phiếu đều có lãi suất 9,5%/năm, kỳ hạn 5 năm.

Cũng vì mục đích đảo nợ, dự kiến trong quý III này, CTCP Đầu tư Nam Long (NLG) sắp phát hành 500 tỷ đồng trái phiếu. Lô trái phiếu mới dự kiến có kỳ hạn 3 năm, tài sản đảm bảo là gần 34,5 triệu cổ phần CTCP Southgate thuộc sở hữu của Nam Long.

Các ngân hàng đã thông qua nhiều kế hoạch lớn. Trong quý III và quý IV năm nay, Ngân hàng TMCP Bưu điện Liên Việt – LPBank (mã LPB) dự kiến phát hành tối đa 12 đợt trái phiếu, tổng giá trị 6.000 tỷ đồng để tăng vốn cấp 2 và cho vay khách hàng.

Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) đã thông qua phương án phát hành trái phiếu riêng lẻ trong năm với tổng giá trị tối đa 3.000 tỷ đồng. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo, mệnh giá 100 triệu đồng/trái phiếu, kỳ hạn 5-10 năm.

Ngân hàng TMCP Công Thương Việt Nam dự kiến có 2 đợt phát hành trái phiếu ra công chúng. Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền và có tài sản đảm bảo, với giá trị tối đa 8.000 tỷ đồng