Tính đến thời điểm kết phiên giao dịch 4/6, các nhà đầu tư nước ngoài đã bán ròng tổng cộng tỷ đồng từ đầu năm. Như vậy, dù chưa qua nửa chặng đường nhưng giá trị bán ròng của khối ngoại từ đầu năm 2024 đã sớm cán mốc 30.000 tỷ đồng và vượt qua mức 24.831 tỷ đồng trong cả năm 2023.

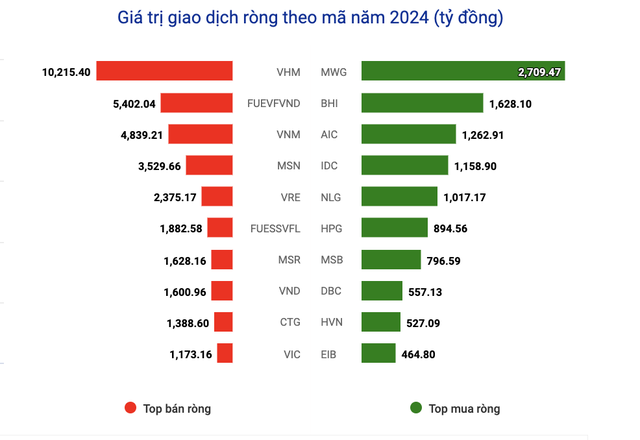

Đáng chú ý là có tới hơn chục mã chứng khoán đã bị bán ròng trên nghìn tỷ đồng. Khối ngoại bán ra nhiều nhất cổ phiếu Vinhomes (VHM) với tổng cộng xấp xỉ 10.200 tỷ đồng thu về từ việc chuyển nhượng vốn “ông lớn” ngành bất động sản. Không riêng VHM, hai cổ phiếu khác nhà Vin gồm VRE và VIC đều nằm trong top 10 bị bán ròng mạnh nhất với giá trị lần lượt là gần 2.400 tỷ đồng và 1.200 tỷ đồng. Top đầu rút ròng còn có hai chứng chỉ quỹ bao gồm FUEVFVND của quỹ ETF DCVFMVN DIAMOND (hơn 5.400 tỷ đồng) và FUESSVFL của quỹ ETF SSIAM VNFIN LEAD (1800 tỷ đồng). Ở chiều mua ngược lại, chỉ có 5 mã chứng khoán được giải ngân trên nghìn tỷ đồng bao gồm MWG (2.700 tỷ đồng), BHI (1.628 tỷ đồng), AIC (1.263 tỷ đồng), IDC (1.160 tỷ đồng) và NLG (hơn 1.000 tỷ đồng).

|

|

Top mã chứng khoán mua/ bán ròng mạnh nhất của khối ngoại từ đầu năm – Nguồn: Vietstock Finance |

Ở chiều mua ngược lại, chỉ có 5 mã chứng khoán được giải ngân trên nghìn tỷ đồng bao gồm MWG (2.685 tỷ đồng), BHI (1.628 tỷ đồng), AIC (1.263 tỷ đồng), IDC (1.147 tỷ đồng) và NLG (1. Tỷ đồng).

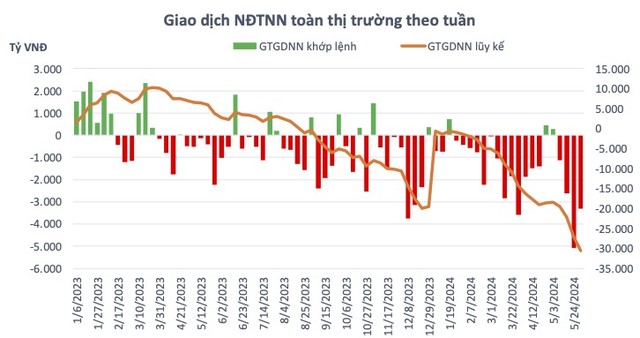

Riêng trong tháng 5/2024, các nhà đầu tư nước ngoài đã bán ròng gần 16.695 tỷ đồng trên sàn HOSE. Số lượng tuần bán ròng áp đảo. Trong đó, tuần cuối của tháng 5 ghi nhận giá trị bán ròng kỷ lục trên thị trường chứng khoán Việt Nam (xấp xỉ 8.000 tỷ đồng).

Xu hướng bán ròng của khối ngoại là điểm trừ trong bức tranh chung phục hồi của thị trường chứng khoán Việt Nam. Nhìn lại tháng 5/2024 vừa qua, thị trường chứng khoán hồi phục hơn 100 điểm từ mức đáy xác lập hôm 19/4, qua đưa VN-Index trở lại vùng đỉnh trung hạn được thiết lập cuối tháng 3/2024.

|

|

Giá trị giao dịch của NĐTNN theo tuần – Nguồn: VPBankS |

Trả lời phỏng vấn Baodautu.vn, ông Trần Hoàng Sơn, Giám đốc Chiến lược thị trường VPBankS, cho rằng sự chênh lệch môi trường lãi suất, chính sách tiền tệ, tỷ giá khả năng cao đã tác động đáng kể tới hành động của nhà đầu tư ngoại. Điều này gây ra hoạt động tái cấu trúc dòng vốn trên toàn cầu, những thị trường tăng trưởng yếu hơn, đồng tiền mất giá hay những thị trường cận biên sẽ bị rút vốn mạnh để phân bổ vào những nơi thị trường hiệu quả hơn. Không chỉ Việt Nam, mà các thị trường trong khu vực như Thái Lan, Trung Quốc cũng chịu ảnh hưởng rõ rệt. Theo thống kê của khối phân tích VPBankS, riêng trong tháng 4 vừa qua dòng vốn vào cổ phiếu thị trường mới nổi (EM) rút 3 tỷ USD. Các thị trường Châu Á mới nổi đều khá yếu, đặc biệt là khu vực Đông Nam Á (rút ròng tháng thứ 4 liên tiếp với giá trị 174 triệu USD).

Cùng đó, theo ông Sơn, áp lực bán ròng một phần còn đến từ xu hướng rút vốn đang diễn ra trên một số quỹ ETF lớn. Điển hình là quỹ DCVFM VNDiamond ETF (FUEVFVND) của Dragon Capital, dòng vốn vào quỹ ETF này ghi nhận đã rút ròng 6.500 tỷ đồng (-254 triệu USD) từ đầu năm 2024 và chưa có dấu hiệu ngừng lại. Thêm đó, Fubon ETF – quỹ ETF quy mô lớn nhất thị trường cũng đang đẩy mạnh bán ròng hàng trăm tỷ cổ phiếu Việt Nam trong vài phiên trở lại đây. Dòng tiền vào ETF này từ đầu năm 2024 ghi nhận rút ròng 56 triệu USD, tương ứng khoảng 1.400 tỷ đồng.

Bên cạnh đó, các quỹ đầu tư đa quốc gia cũng ghi nhận rút ròng mạnh trong tháng 4. Tổng cộng dòng tiền từ các quỹ chủ động ghi nhận rút ròng gần 4.000 tỷ đồng sau 4 tháng đầu năm, chiếm khoảng 1,1% tổng tài sản các quỹ.

“Một số nhận định cho rằng dòng vốn ngoại chỉ bán ròng cục bộ do động thái cơ cấu danh mục, không tác động quá lớn tới thị trường chung. Tuy nhiên, phải nói rằng dù chỉ chiếm hơn 10% tỷ trọng giao dịch nhưng động thái mua bán của nhà đầu tư nước ngoài vẫn tác động phần nào tới tâm lý và các quyết định của nhà đầu tư nội”, Giám đốc Chiến lược thị trường VPBankS cũng nhấn mạnh.

Theo ông Sơn, về trung và dài hạn, dòng vốn ngoại vẫn phụ thuộc vào câu chuyện chênh lệch lãi suất và tỷ giá. Điểm đảo chiều dòng vốn ngoại hiện có nhiều yếu tố rơi vào quý III-IV/2024 bởi vì đây là thời điểm giới đầu tư kỳ vọng Fed có thể hạ lãi suất, kinh tế Mỹ hạ cánh mềm, dòng vốn sẽ trở lại thị trường mới nổi.

“Do đó, khi chênh lệch lãi suất và tỷ giá, tỷ giá hạ nhiệt, dòng vốn mới có thể quay trở lại mua ròng tích cực được. Bằng không họ chỉ mua ròng ở một vài cổ phiếu, áp lực bán ròng thậm chí mạnh hơn. Tôi kỳ vọng trong 6 tháng cuối năm, áp lực tỷ giá sẽ dần giảm bớt khi các chính sách điều hành gần đây của NHNN phát huy hiệu quả, lãi suất liên ngân hàng có thể tiếp tục tăng giúp chênh lệch lãi suất VND-USD thu hẹp, thị trường vàng có thể sớm bình ổn, nhu cầu ngoại tệ được đáp ứng”.

Đồng thời, ông Sơn cũng nhấn mạnh, khi gần thời điểm dự kiến Fed hạ lãi suất, áp lực tỷ giá cũng dễ ổn định trở lại, dòng tiền có thể quay trở lại thị trường mới nổi và qua đó tác động tích cực tới diễn biến của dòng vốn vào Việt Nam trước thềm câu chuyện nâng hạng dần được kích hoạt.

Đà tăng của tỷ giá USD đã chững lại

Ngày 4/6, chung diễn biến với tỷ giá trung tâm, tỷ giá USD/VND tại các ngân hàng đã giảm 16 đồng/USD. Tỷ giá bán ra tại các nhà băng đồng loạt ở mức 25.458 đồng/USD, tiếp tục kịch mức trần quy định.

Đà tăng của tỷ giá đã chững lại một phần bởi NHNN vẫn đang duy trì hoạt động bán can thiệp ngoại tệ. Cùng đó, chỉ số DXY dao động trong biên độ hẹp và hiện giao dịch qunah 104,2 điểm – mức thấp nhất trong hai tháng trở lại đây.

Từ giữa tháng 4, NHNN thông báo thực hiện bán can thiệp ngoại tệ cho các TCTD có trạng thái ngoại tệ âm để chuyển trạng thái ngoại tệ về 0. Tỷ giá bán can thiệp là 25.450 đồng/USD. Trong báo cáo mới đây, VIS Rating ước tính NHNN đã rút 90 nghìn tỷ ra khỏi thị trường thông qua việc bán hơn 3,5 tỷ USD dự trữ ngoại hối cho các ngân hàng. Lãi suất liên ngân hàng tăng trong thời gian gần đây, có thời điểm vọt lên mức 5,1 – cao nhất trong 12 tháng. Điều này phản ánh thanh khoản thắt chặt hơn trong hệ thống sau khi Ngân hàng Nhà nước Việt Nam (NHNN) chủ động rút bớt cung tiền nhằm hạn chế biến động trên thị trường ngoại tệ.

Cùng với đà tăng của lãi suất qua đêm VND liên ngân hàng, NHNN tăng lãi suất nghiệp vụ thị trường mở (OMO). Trong đó, gần nhất, NHNN đã tăng lãi suất OMO thêm 0,25% lên 4,5% vào ngày 22/05. Sau những động thái đó của NHNN, tỷ giá USD của hệ thống ngân hàng đã dần ổn định lại. Tính đến nay, tỷ giá bán tại Vietcombank chỉ còn tăng 4,25% so với thời điểm đầu năm 2024.