Phiên giao dịch 16/9 chứng kiến diễn biến biến đáng chú ý trên thị trường tiền tệ khi Ngân hàng Nhà nước (NHNN) đã giảm lãi suất cho vay cầm cố giấy tờ có giá (OMO) xuống còn 4%/năm từ mức 4,25%/năm duy trì từ đầu tháng 8.

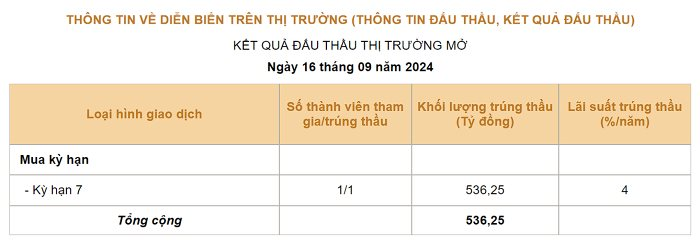

Dù vậy, lượng OMO trúng thầu trong phiên hôm nay cũng chỉ đạt hơn 536 tỷ đồng, nhích nhẹ so với phiên cuối tuần trước.

Nguồn: SBV

Đây là lần thứ hai NHNN giảm lãi suất OMO trong vòng hơn 1 tháng qua. Trước đó, Nhà điều hành cũng đã hạ loại lãi suất này từ 4,5%/năm xuống 4,25%/năm trong phiên giao dịch 5/8.

Việc cắt giảm lãi suất này đã đảo ngược xu hướng các đợt tăng lãi suất trong nửa đầu năm 2024, khi NHNN đã có 2 lần điều chỉnh tăng loại lãi suất này vào trung tuần tháng 4 và tháng 5/2024, từ 4% lên 4,25% và sau đó từ 4,25% lên 4,5%.

Việc giảm lãi suất OMO cho thấy định hướng hỗ trợ thanh khoản hệ thống ngân hàng của NHNN, qua đó thiết lập một mặt bằng lãi suất liên ngân hàng thấp hơn trong thời gian tới. Bên cạnh đó, động thái của NHNN được đánh giá là phù hợp trong bối cảnh tỷ giá liên tục lao dốc trong những tuần gần đầy.

Trên thị trường liên ngân hàng, tỷ giá USD cuối tuần qua đã giảm xuống mức 24.543 VND/USD, giảm 47 đồng so với phiên cuối tuần trước đó. So với hồi cuối tháng 7, tỷ giá USD liên ngân hàng đã giảm khoảng 2,8%.

Tỷ giá USD niêm yết tại các ngân hàng trong nước cũng liên tục giảm sâu. Ghi nhận đến cuối tuần qua, giá bán USD niêm yết tại các ngân hàng phổ biến trong khoảng 24.730 – 24.750 VND/USD, trong khi mua vào ở mức 24.360 – 24.400 VND/USD. Tính từ đầu tháng 8 đến nay, giá USD tại các ngân hàng đã giảm khoảng 700 đồng, tương đương mức giảm 2,7%. Qua đó, thu hẹp mức mất giá của VND so với USD từ đầu năm đến nay còn 1,3% từ mức đỉnh điểm 4,3% ghi nhận vào tháng 6 và tháng 7.

Trên thị trường tự do, giá USD đang được các điểm thu mua ngoại tệ đều đã xuống dưới mức 25.000 đồng ở cả hai chiều giao dịch. So với mức đỉnh gần 26.000 đồng xác lập cuối tháng 6, giá USD tự do hiện thấp hơn gần 1.000 đồng, tương đương giảm 3,8%.

Như vậy, trong bối cảnh tỷ giá hạ nhiệt, NHNN đã có loạt chính sách điều hành mang tính nới lỏng. Cụ thể, Nhà điều hành đã thông báo kể từ ngày 28/8, tổ chức tín dụng có tốc độ tăng trưởng tín dụng năm 2024 đạt từ 80% chỉ tiêu phân bổ đầu năm sẽ được chủ động điều chỉnh tăng thêm dư nợ tín dụng dựa trên cơ sở điểm xếp hạng của TCTD đó.

Trên kênh hoạt động thị trường mở, NHNN cũng đã chủ động ngừng phát hành trên kênh tín phiếu và giảm lãi suất trên kênh cho vay cầm cố giấy tờ có giá (OMO) xuống còn 4,0%, nhằm hỗ trợ thanh khoản hệ thống ngân hàng.

Sau một loạt động thái mang tính nới lỏng của NHNN và diễn biến giảm sâu của tỷ giá, giới phân tích cũng không loại trừ khả năng Nhà điều hành sẽ tăng tỷ giá mua USD tại Sở Giao dịch để bổ sung thêm ngoại tệ cho dự trữ ngoại hối (như giai đoạn cuối năm 2022). Trước đó, trong quý 2 và đầu quý 3, NHNN đã bán ra lượng lớn ngoại tệ (ước tính vào khoảng 6 tỷ USD, tương đương mức ngoại tệ mua được của cả năm 2023) nhằm đối với với áp lực tỷ giá.

Tại Tọa đàm trực tuyến Data Talk tháng 9/2024 với chủ đề “Nỗi lo suy thoái, Fed, và chiến lược đầu tư trước ngưỡng 1.300” do VietnamBiz và Wigroup tổ chức chiều 13/9, bà Nguyễn Thị Mỹ Liên, Trưởng phòng Phân tích, CTCP Chứng khoán Phú Hưng cho biết thị trường đang có kỳ vọng NHNN sẽ quay trở lại mua ngoại tệ, giúp tăng thanh khoản, cung tiền VND ra thị trường. Dự báo những diễn biến tiếp theo, chuyên gia cho rằng NHNN sẽ giữ ổn định lãi suất, đặc biệt trong bối cảnh cơn bão Yagi vừa đi qua.

“Trong điều kiện phù hợp, NHNN có thể quay lại mua ngoại tệ, nhưng tỷ giá cần giảm đủ sâu. Nhìn chung, tỷ giá giảm và khả năng NHNN mua lại ngoại tệ là “cú hích” rất tích cực, giúp tăng thanh khoản cho thị trường”, chuyên gia của Chứng khoán Phú Hưng nhận định.

Chứng khoán VnDirect cũng cho rằng nhà điều hành sẽ có thêm không gian chính sách để hỗ trợ thanh khoản thị trường thông qua kênh thị trường mở, cũng như có điều kiện để bổ sung dự trữ ngoại hối vào giai đoạn cuối năm nay.

Tương tự, Chứng khoán Vietcombank không loại trừ khả năng NHNN có thể mua USD nhằm bổ sung ngoại tệ cho dự trữ ngoại hối. Theo đó, thanh khoản VND trên hệ thống ngân hàng thương mại có thể dồi dào hơn so với giai đoạn trước đây. Như vậy, trong điều kiện kinh tế vĩ mô ghi nhận những dấu hiệu khả quan, cùng định hướng của nhà điều hành, thanh khoản được kỳ vọng ổn định và dồi dào hơn, lãi suất liên ngân hàng có thể giảm trở lại.