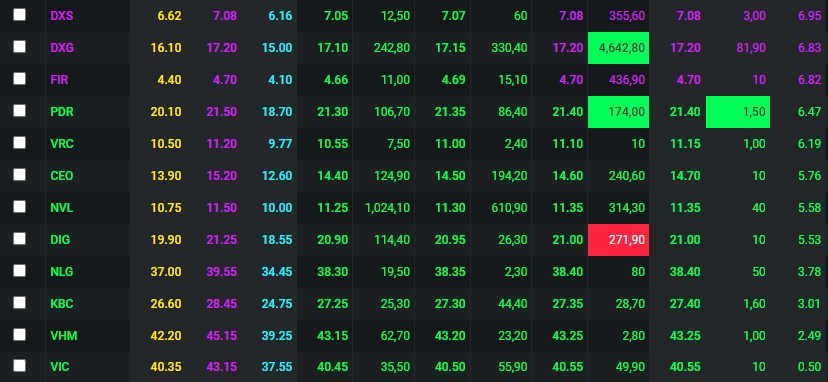

Dòng tiền bắt đáy nhập cuộc khi VN-Index thủng mốc 1.200 điểm đã kéo thị trường tăng bật trở lại. Điểm sáng thị trường thuộc về nhóm cổ phiếu bất động sản với hàng loạt mã đua nhau tăng tốc. “Ông lớn” VHM bật tăng xấp xỉ 2%, đóng góp đáng kể cho đà tăng của chỉ số chung.

Tâm điểm là DXG, DXS khi đồng loạt tăng kịch trần, “trắng bên bán” trong khi dư mua giá trần của DXG lên đến hơn 4,6 triệu đơn vị. Không kém cạnh, hàng loạt cổ phiếu bất động sản khác như PDR, CEO, NVL, DIG đều khởi sắc với mức tăng cao từ 5%-6%.

Dòng tiền trên nhóm cổ phiếu này cũng vô cùng sôi động, riêng DXG, NVL, VHM khớp lệnh đột biến và là ba cổ phiếu có thanh khoản cao nhất trên toàn thị trường.

Ông Bùi Văn Huy – Giám đốc Chi nhánh TP. Hồ Chí Minh, Công ty Chứng khoán DSC cho rằng dòng tiền có “cớ” vào nhóm bất động sản với “cổ phiếu lead” là Novaland khi vừa đón tin vui dự án Aqua City đã được gỡ một phần pháp lý, vốn đã bị vướng mắc trong hơn 2 năm qua. Thông tin này mở ra kỳ vọng các doanh nghiệp bất động sản sẽ sớm giải quyết các điểm nghẽn về pháp lý để đưa sản phẩm ra thị trường.

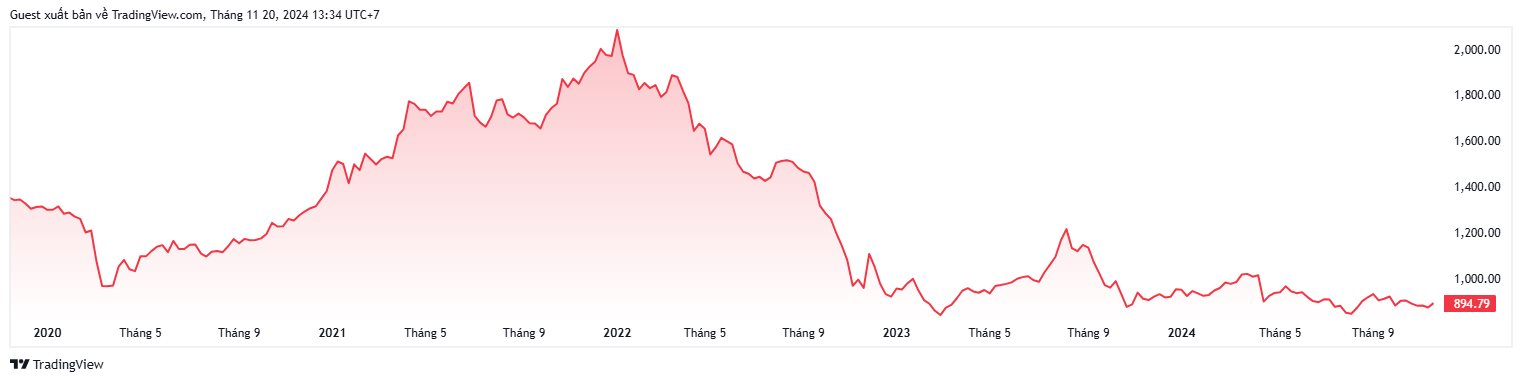

Đặc biệt, việc loạt cổ phiếu bất động sản như Novaland (NVL), Đất Xanh (DXG), DIC Corp (DIG), Phát Đạt (PDR), CEO Group (CEO)… liên tục trượt dài về vùng đáy cũng hấp dẫn dòng tiền bắt đáy nhập cuộc khi hầu hết nhóm cổ phiếu khác đều chưa có câu chuyện cụ thể. Chỉ số VNREAL – đại diện cho nhóm bất động sản hiện đang dao động quanh 900 điểm, vùng thấp nhất trong vòng 6 năm kể từ 2018.

Trong khi đó, diễn biến “nóng sốt” của giá nhà đất trên thị trường thời gian qua cũng khiến nhiều nhà đầu tư kỳ vọng. Không chỉ đất nền, gần như tất cả các phân khúc bất động sản từ nhà ở thấp tầng, chung cư cao cấp đến chung cư bình dân, chung cư cũ cũng đều tăng nóng. Đó là chưa kể các thương vụ đấu giá đất với giá cao ngất ngưởng.

Ông Huy cho rằng thị trường bất động sản phục hồi nhất định nhưng cung vẫn chưa gặp cầu, thanh khoản thực sự vẫn khá ảm đạm và tình hình kinh doanh các doanh nghiệp bất động sản niêm yết chưa cải thiện nhiều dù có sự phân hóa giữa các doanh nghiệp.

Thêm vào đó, nhà đầu tư cần đặc biệt lưu ý vì các khoản trái phiếu doanh nghiệp đáo hạn vào tháng 11 và 12 sắp tới ước tính lên đến 76.700 tỷ đồng, tăng mạnh 99,1% so với quý III/2024. Sự gia tăng đột biến này sẽ gây áp lực lớn lên các doanh nghiệp bất động sản và tác động đến thị trường chung.

Do đó, ông Huy cho rằng sự đảo chiều của cổ phiếu bất động sản chưa dựa trên sự thay đổi về bản chất của ngành, nhà đầu tư cần nhận diện điều này để tránh những kỳ vọng thiếu tính thực tế. Thêm vào đó, xu hướng bán ròng mạnh mẽ của khối ngoại thời gian gần đây có thể tác động đến thị trường chung và tiềm ẩn nhiều rủi ro cho nhóm cổ phiếu có beta cao như bất động sản.

Vẫn còn nhiều thách thức phía trước

Trong báo cáo về nhóm bất động sản mới đây, Chứng khoán Mirae Asset nhận định hoạt động mua bán trên thị trường bất động sản duy trì ở mức ổn định và khiêm tốn, thể hiện xu hướng phục hồi nhưng vẫn chưa thật sự bền vững.

Nguồn cung vẫn tập trung chủ yếu vào phân khúc cao cấp, với sự thiếu hụt dai dẳng ở phân khúc thu nhập thấp và trung bình. Các chính sách của chính phủ đang được tiến hành để giải quyết khoảng cách này thông qua các chương trình nhà ở xã hội, nhưng tác động của các chính sách dự kiến sẽ diễn ra chậm, khiến giá bất động sản tiếp tục neo cao trong thời gian tới trừ khi một cuộc suy thoái đẩy giá trị tài sản giảm xuống.

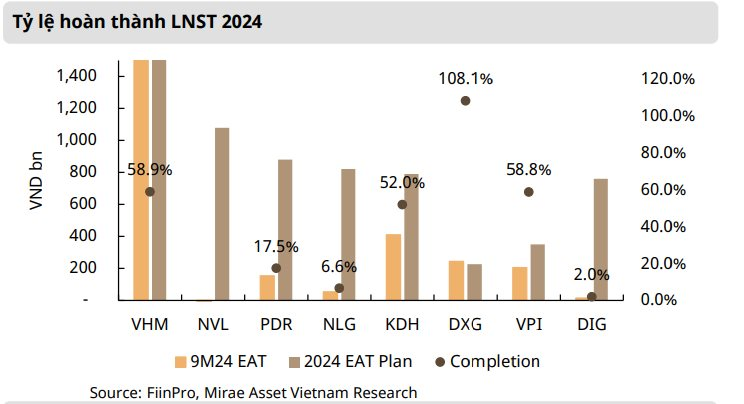

Mirae Asset dự báo, các công ty bất động sản thương mại sẽ không đạt được các mục tiêu về doanh thu và lợi nhuận ròng năm 2024 do điều kiện thị trường không thuận lợi, ngoại trừ Đất Xanh đã vượt chỉ tiêu lợi nhuận năm do đặt kế hoạch kinh doanh thận trọng trên mức nền so sánh thấp của năm ngoái.

Từ góc nhìn định giá P/E, Mirae Asset cho rằng hầu hết định giá các công ty đều nằm ở vùng đầu bảng, dao động từ 40x đến 80x (ngoại trừ VHM ở mức 9x). Tại thời điểm này, có hai điều cần thiết để lý giải và đảo ngược tỷ lệ trở về giá trị trung bình: một là điều chỉnh giá thị trường, hai là cải thiện lợi nhuận ròng, hoặc cả hai. Tuy nhiên hai điều này gần như không thể xảy ra đồng thời.

Nhóm phân tích kỳ vọng yếu tố đầu tiên sẽ xuất hiện trước sau đó đến điều sau, bởi vì sự phục hồi sẽ bền vững hơn khi nó gắn liền với sự cải thiện về các yếu tố cơ bản thay vì chỉ đơn thuần là giá thị trường tăng vọt từ hoạt động giao dịch ngắn hạn.

Mặc dù chưa có kế hoạch tài chính năm 2025 của các doanh nghiệp bất động sản, nhưng Mirae Asset không cho rằng doanh thu và lợi nhuận ròng trong kế hoạch tài chính năm 2025 của các công ty sẽ cao hơn con số của năm 2024.

Điều này cho thấy các yếu tố cơ bản hiện tại có thể sẽ giữ nguyên và các thách thức sẽ tiếp tục kéo dài xuyên suốt năm 2025, cho đến khi các sự kiện không lường trước làm thay đổi xu hướng của thị trường.