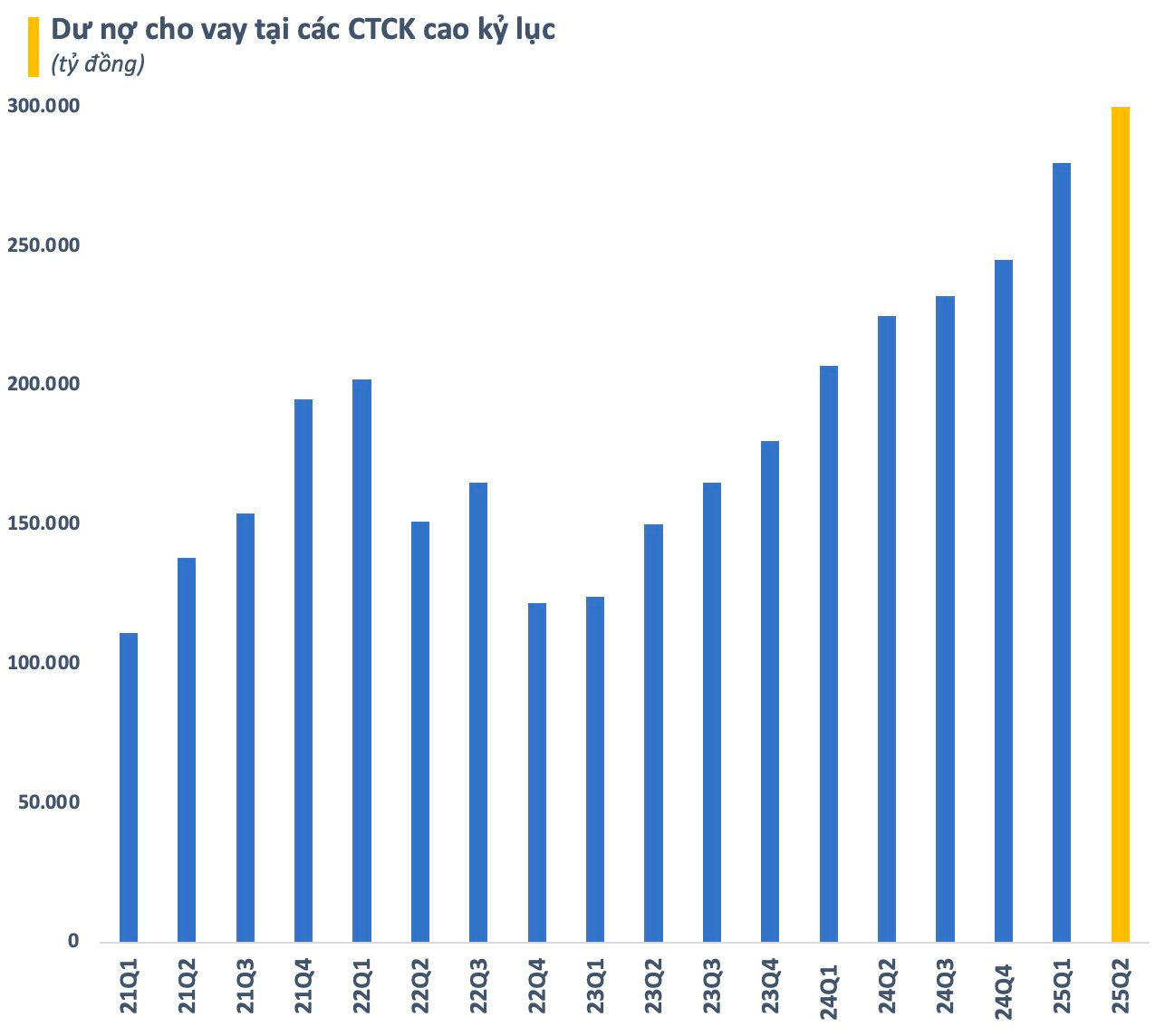

Theo thống kê, tính đến cuối quý 2/2025, dư nợ cho vay tại các công ty chứng khoán ước tính vào khoảng 300.000 tỷ đồng (~11,5 tỷ USD), tăng 20.000 tỷ so với cuối quý 1 trước đó và là mức cao kỷ lục từ trước đến nay. Trong đó, dư nợ margin ước tính khoảng 292.000 tỷ đồng, tăng 19.000 tỷ so với cuối quý 1 và cũng là con số cao nhất trong lịch sử chứng khoán Việt Nam.

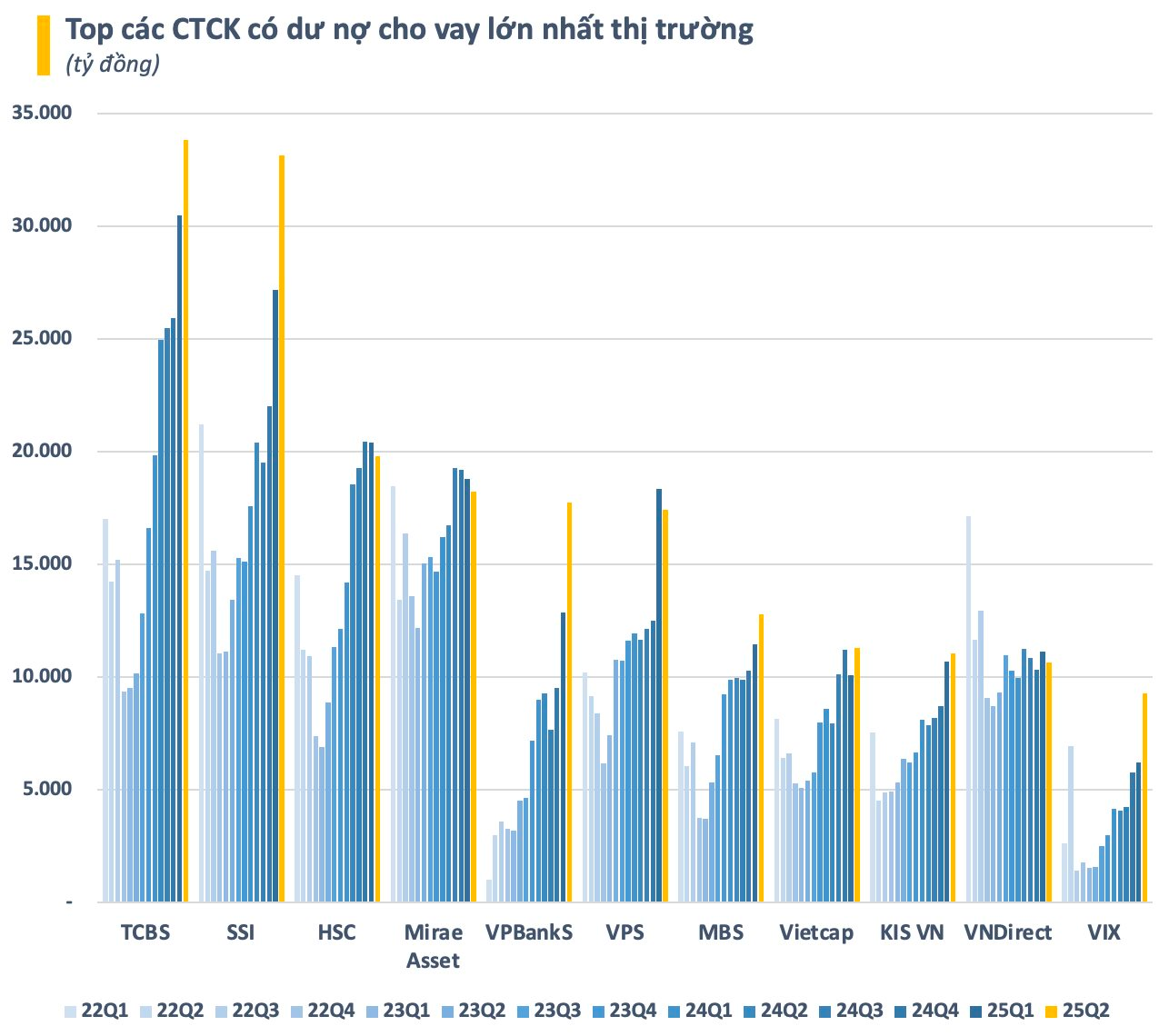

Đa phần các CTCK top đầu về hoạt động cho vay đều ghi nhận dư nợ tăng so với cùng kỳ và quý trước. Trong đó, SSI là CTCK có dư nợ tăng mạnh nhất trong quý 2, cao hơn gần 6.000 tỷ đồng so với cuối quý 1. Theo sau là VPBankS (4.900 tỷ), TCBS (3.300 tỷ), VIX (3.000 tỷ),… Các CTCK này đều ghi nhận dư nợ cho vay cao nhất từ trước đến nay.

Ở chiều ngược lại, một số cái tên trong top đầu như HSC, Mirae Asset, VNDirect, VPS có dự nợ sụt giảm so với quý trước. Vấn đề của HSC và Mirae Asset đến từ room cho vay khi tỷ lệ Margin/VCSH đang gần kịch giới hạn 2 lần. Tốc độ tăng vốn khá chậm thời gian qua là một phần nguyên nhân. Trong khi đó, VNDirect và VPS còn khá nhiều room cho vay nhưng dư nợ có dấu hiệu chững lại.

Mặc dù dư nợ tăng mạnh nhưng SSI vẫn chưa thể soán ngôi vương của TCBS trong hoạt động cho vay. Tuy nhiên, khoảng cách về dư nợ giữa 2 CTCK này đã thu hẹp đáng kể. Đây cũng là 2 cái tên duy nhất trong nhóm chứng khoán có dư nợ cho vay trên 30.000 tỷ đồng. Khoảng cách với top phía sau là khá lớn.

Ngoài SSI và TCBS, không có CTCK nào có dư nợ cho vay trên 20.000 tỷ tại thời điểm cuối quý 2. Toàn thị trường có 10 cái tên ghi nhận dư nợ trên 10.000 tỷ. Điều này phần nào cho thấy hoạt động cho vay đang ngày càng phân hoá rõ rệt trong nhóm chứng khoán. Các CTCK có năng lực về vốn dồi dào nắm lợi thế lớn trong cuộc đua này.

Đáng chú ý, trong quý 2, thị trường có giai đoạn biến động dữ dội do tác động từ vấn đề thuế quan của Mỹ. Nhịp rơi sốc hồi đầu tháng 4 có thể đã kích hoạt làn sóng giải chấp trên diện rộng. Vì thế, dư địa tăng trưởng dư nợ cho vay trong nửa sau của quý 2 là khá dồi dào. Đây là một trong những động lực thúc đẩy thị trường hổi phục nhanh chóng hình chữ “V”.

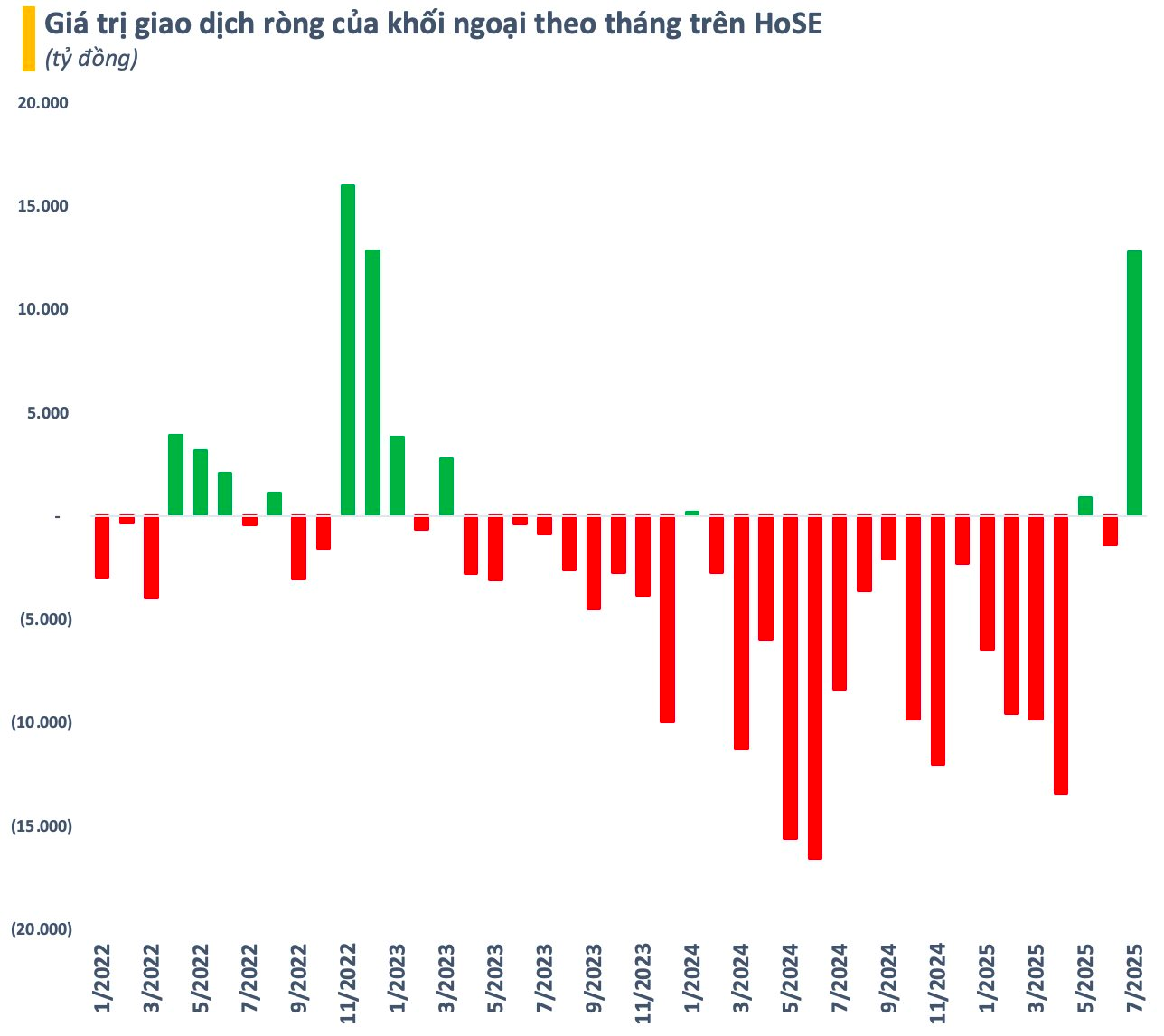

Dự nợ cho vay tại các CTCK lập kỷ lục mới vào cuối quý 2, ngay trước cú tăng tốc mạnh mẽ của thị trường. Từ đầu tháng 7, VN-Index đã tăng hơn 120 điểm (+8,7%) với thanh khoản dồi dào, nhiều phiên giao dịch tỷ USD. Khối ngoại cũng đảo chiều mua ròng mạnh mẽ với giá trị gần 13.000 tỷ trên HoSE.

Theo một số nhận định, sự trở lại của khối ngoại gần đây có bóng dáng của dòng tiền P-Notes, tương tự như giai đoạn cuối 2022. Ngoài ra, triển vọng nâng hạng ngày càng rõ ràng cũng có thể là một yếu tố góp phần đảo chiều dòng vốn ngoại. Theo nhiều dự báo, Việt Nam có khả năng cao sẽ được FTSE nâng hạng lên thị trường mới nổi vào cuối năm. Nếu đúng như kỳ vọng, đây là giai đoạn thích hợp để đóng sóng nâng hạng.