Rất ít nhà đầu tư sở hữu nhiều kinh nghiệm trên thị trường hơn Warren Buffett. Sau vụ bong bóng dot com nổ tung vào năm 2000, Buffett lưu ý rằng việc so sánh giá trị vốn hoá của thị trường chứng khoán với GDP là một chỉ báo hiệu quả, cho biết thị trường đang được định giá quá cao hay quá thấp với mức giá hiện tại.

Thước đo này còn được gọi là “Chỉ báo Warren Buffett”, được tính bằng cách lấy tổng vốn hoá thị trường chia cho GDP của Mỹ. Chỉ báo này được lấy số liệu từ Wilshire 500, đây là chỉ số tính theo tổng vốn hoá của thị trường theo dõi toàn bộ các doanh nghiệp niêm yết của Mỹ, bao gồm hơn 3.000 công ty.

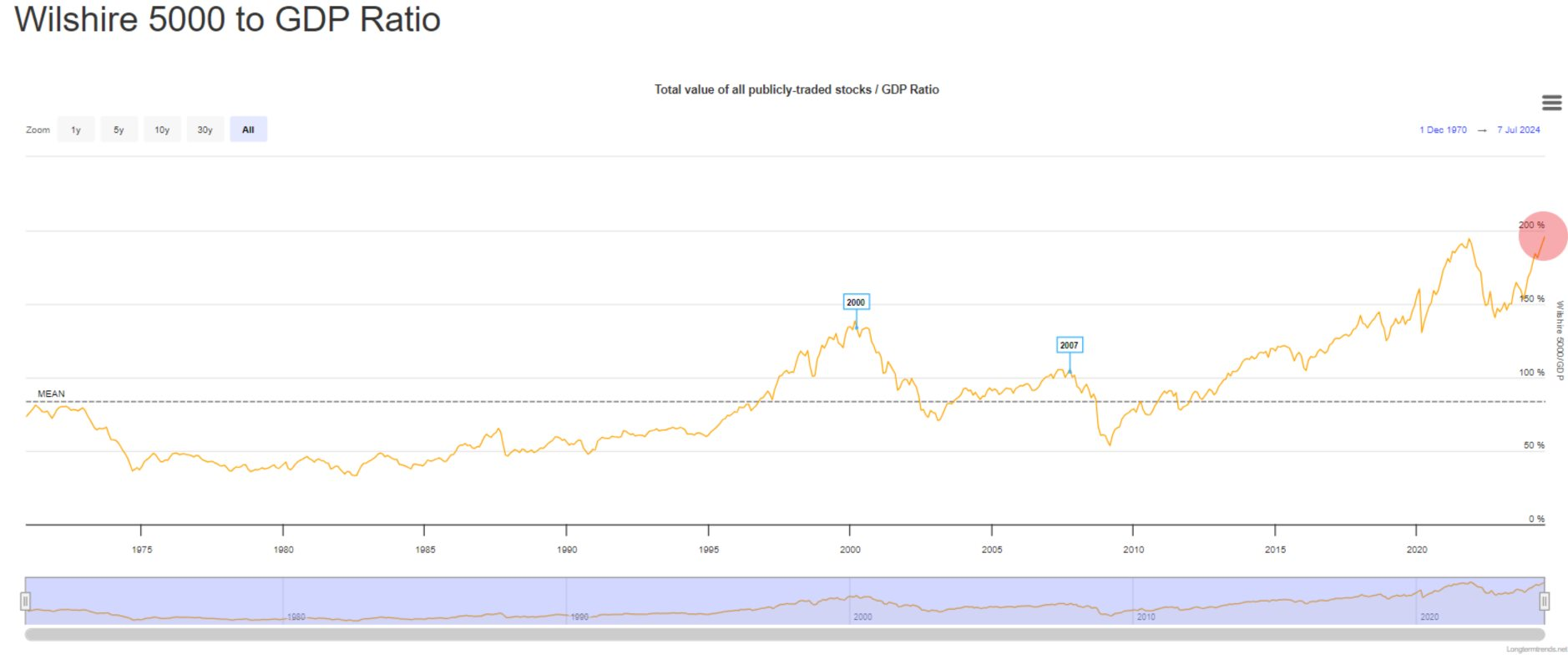

Tỷ lệ Wilshire 5000/GDP đang cao hơn thời kỳ bong bóng dot com và khủng hoảng tài chính.

Hiện tại, chỉ báo này đang ở khoảng 195%, cao hơn con số trước khi bong bóng dot com nổ tung và Đại khủng hoảng tài chính năm 2007 – 2008. Năm 2000, khi các cổ phiếu thuộc lĩnh vực internet như Pets.com ghi nhận nguồn vốn đầu cơ cao chưa từng có, thì chỉ báo Warren Buffett ở mức khoảng 140%. Năm 2007, trước khi cuộc khủng hoảng nợ thế chấp dưới chuẩn khiến nền kinh tế Mỹ suy sụp trong nhiều năm, tỷ lệ trên là khoảng 110%.

Trên thị trường hiện tại, môi trường lãi suất cao hơn gần như không kéo tụt định giá cả các công ty công nghệ lớn như Tesla hay Nvidia, các cổ phiếu này đều có tỷ lệ P/E dự phóng trên 50, cao hơn nhiều so với mức trung bình của các công ty trong S&P 500, theo Macrotrends.

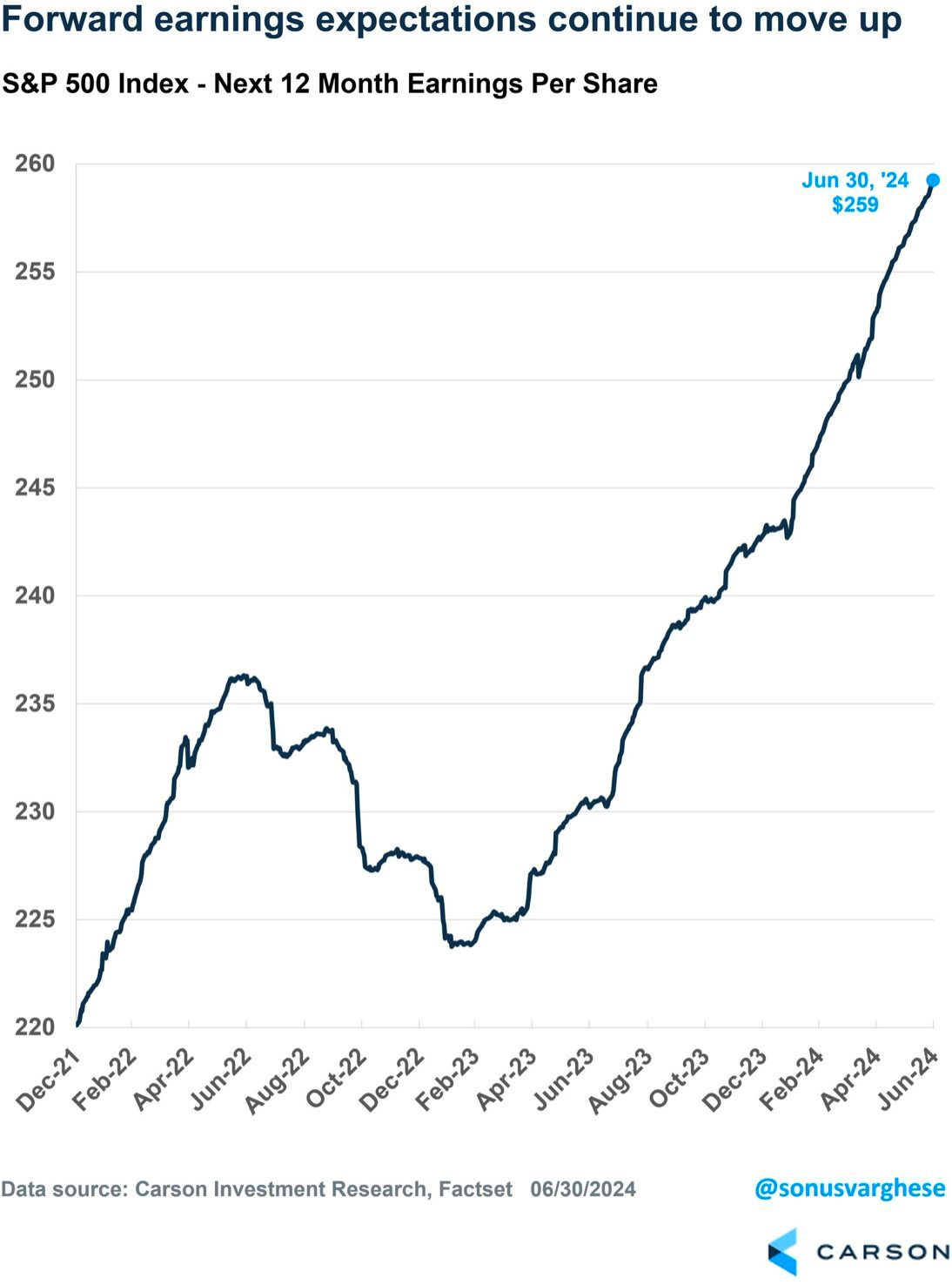

Tuy nhiên, các dự báo về tăng trưởng lợi nhuận vẫn ở mức cao. Điều này cho thấy dù giờ đây các doanh nghiệp có thể được định giá quá cao, nhưng P/E có thể giảm khi lợi nhuận vẫn tiếp tục tăng. Ryan Detrick, giám đốc chiến lược thị trường tại Carson Group, gần đây chia sẻ về một biểu đồ cho thấy kỳ vọng P/E dự phóng đã tăng ổn định trong vài năm qua, qua đó có thể giải thích lý do tại sao nhà đầu tư sẵn sàng trả giá quyền chọn cao đối với các cổ phiếu.

Ngoài ra, Buffett từng cho biết vào năm 2001 rằng đây dường như là thước đo hiệu quả nhất về mức định giá ở bất kỳ thời điểm nào. Dù ông đã không sử dụng trong nhiều năm, nhưng nhiều chuyên gia vẫn coi Chỉ báo Warren Buffett là một trong những công cụ tốt nhất để đánh giá mức độ đắt hay rẻ của thị trường.

Kỳ vọng đối với P/E dự phóng trong 12 tháng của S&P 500 tiếp tục tăng mạnh.

Vậy liệu chỉ báo Warren Buffett có đang báo hiệu một đợt sụp đổ khác của thị trường do định giá cao hơn so với GDP hay không? Điều này sẽ phụ thuộc vào việc liệu lợi nhuận của doanh nghiệp có tiếp tục tăng hay không, từ đó thúc đẩy tăng trưởng GDP và đưa tỷ lệ Wilshire 5000/GDP về gần với mức trung bình.

Tham khảo Yahoo Finance