Theo CNBC, chứng khoán khu vực Châu Á – Thái Bình Dương đã có một năm 2024 tốt đẹp. Hầu hết các thị trường lớn kết thúc năm với kết quả tích cực khi các ngân hàng trung ương khu vực nới lỏng chính sách tiền tệ và sự bùng nổ của AI đã thúc đẩy cổ phiếu công nghệ.

Chỉ số Taiex của Đài Loan (Trung Quốc) dẫn đầu mức tăng của các bộ chỉ số trong khu vực. Tính đến 23/12, chỉ số này tăng 28,85% so với đầu năm. Chỉ số Hang Seng của Hồng Kông (Trung Quốc) đứng thứ hai với 16,63%.

Mike Shiao, giám đốc đầu tư khu vực Châu Á ngoại trừ Nhật Bản của công ty quản lý đầu tư Invesco, cho biết Châu Á đã thành công trong việc giảm lạm phát nhanh hơn phần còn lại của thế giới, mở đường cho việc nới lỏng tiền tệ.

“Khi Cục Dự trữ Liên bang hiện bắt đầu chu kỳ nới lỏng của mình, các quốc gia Châu Á sẽ có nhiều dư địa hơn để hạ lãi suất vào năm 2025”, ông cho biết. Một chính sách tiền tệ nới lỏng hơn có xu hướng thúc đẩy giá cổ phiếu.

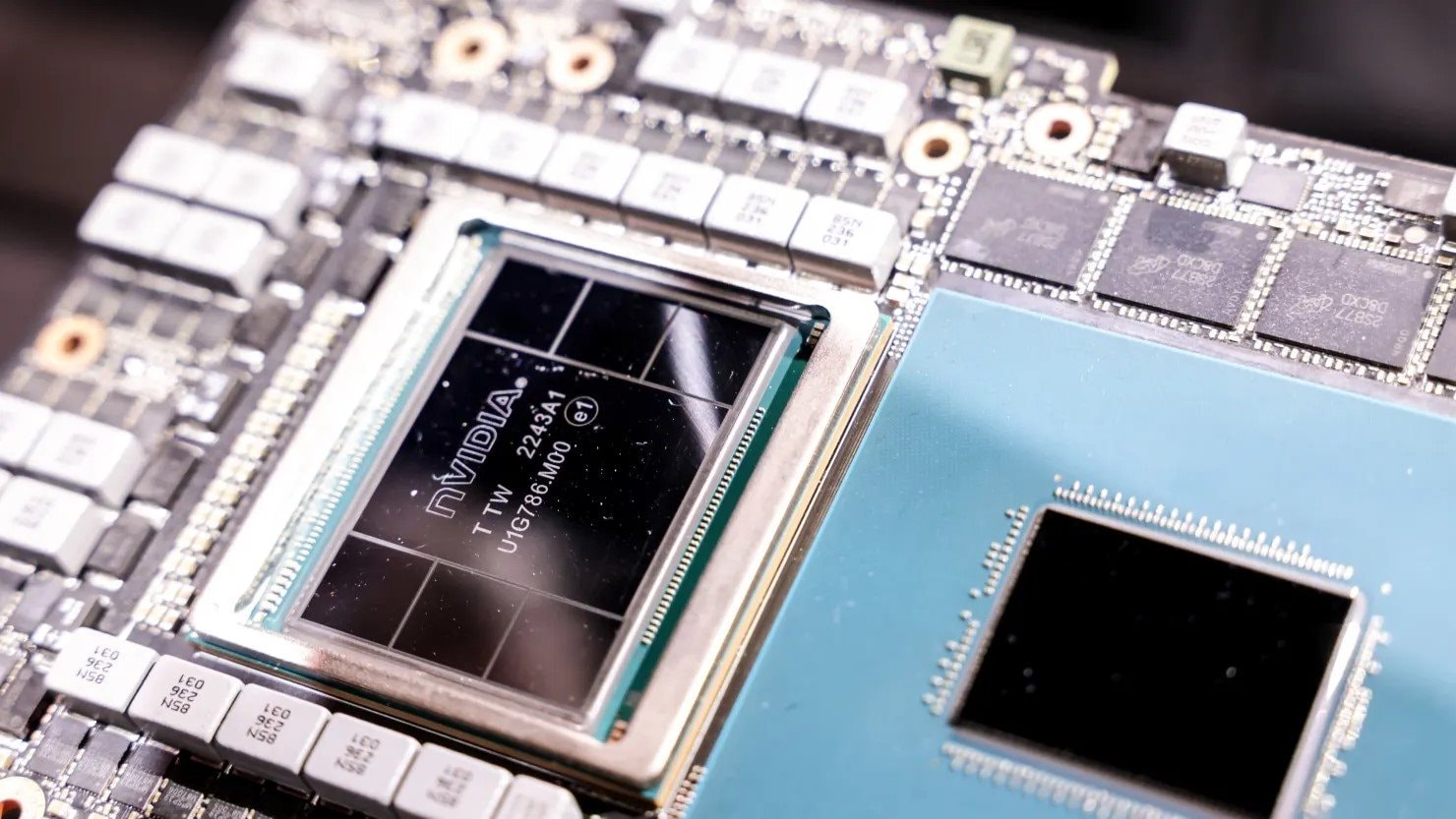

Sự tập trung của thị trường vào công nghệ và các cổ phiếu liên quan đến công nghệ đã giúp gia tăng chỉ số Taiex. Các công ty lớn như Taiwan Semiconductor Manufacturing Company đã tăng vọt 82,12% vào năm 2024 và nhà cung cấp lớn của Apple là Foxconn — được giao dịch với tên gọi Hon Hai Precision Industry đã tăng 77,51%.

Dù nhu cầu về các trung tâm dữ liệu và máy chủ AI có thể giảm nhẹ sau đợt tăng mạnh trong năm nay, nhu cầu về điện thoại di động, PC và các thiết bị điện tử tiêu dùng khác hỗ trợ AI có thể tăng vào năm 2025 – theo một lưu ý về triển vọng của Ngân hàng DBS.

DBS lưu ý rằng ngành bán dẫn toàn cầu thường trải qua chu kỳ mở rộng kéo dài khoảng 30 tháng. Chu kỳ hiện tại, bắt đầu vào tháng 9/2023, có khả năng kéo dài đến hết năm 2025.

Mặc dù cổ phiếu công nghệ đã giúp thúc đẩy nền kinh tế tại đảo Đài Loan, nhưng chúng không thể hỗ trợ Hàn Quốc, thị trường lớn duy nhất của châu Á kết thúc năm trong vùng tiêu cực. “Chương trình tăng giá trị doanh nghiệp” của quốc gia này dường như đã không thúc đẩy được cổ phiếu, với nỗi lo về thuế quan và tình hình chính trị làm gia tăng thêm sự bất ổn.

Chỉ số Kospi của quốc gia này đã mất 8,03% tính đến ngày 23/12, khiến Hàn Quốc trở thành thị trường châu Á hoạt động kém nhất.

Các nền kinh tế lớn, đặc biệt là Mỹ và Trung Quốc, sẽ tác động lớn đến nền kinh tế xuất khẩu của Hàn Quốc, Paul Kim – giám đốc cổ phiếu tại Eastspring Investments – cho biết trong triển vọng năm 2025 của công ty.

“Các nhà xuất khẩu lớn như phần cứng công nghệ thông tin và các công ty sản xuất ô tô có thể phải đối mặt với nhiều thách thức”, ông nói thêm.

Việc luận tội tổng thống Yoon Suk Yeol chắc chắn sẽ ảnh hưởng đến tinh thần các nhà đầu tư. Lorraine Tan, giám đốc nghiên cứu cổ phiếu khu vực Châu Á tại Morningstar, nói với CNBC vào đầu năm nay rằng “thời gian thay đổi lãnh đạo càng kéo dài thì khả năng các nhà đầu tư bị gạt ra ngoài lề càng cao”.

Paul Kim cũng cho biết chính phủ sẽ đóng vai trò chủ chốt trên thị trường của đất nước, đồng thời nhấn mạnh rằng các cải cách tiềm năng trong các quy định của công ty, các biện pháp kích thích tài khóa và khả năng Ngân hàng Hàn Quốc tiếp tục cắt giảm lãi suất có thể giúp cải thiện môi trường kinh doanh và kích thích nhu cầu trong nước.

Triển vọng năm 2025

Theo George Maris, giám đốc đầu tư kiêm giám đốc cổ phiếu toàn cầu tại Principal Asset Management, hai lĩnh vực chính sẽ chiếm hết sự quan tâm của các nhà đầu tư vào năm 2025 là nhiệm kỳ tổng thống của Donald Trump và tình hình kinh tế Trung Quốc.

Theo Nomura, các chính sách của chính quyền ông Trump sắp tới có thể sẽ thúc đẩy triển vọng tăng trưởng và lạm phát vào năm 2025 tại Châu Á. “Chúng tôi dự kiến thuế quan sẽ tăng vào đầu năm tới, dẫn đến lạm phát tăng và tăng trưởng đầu tư chậm lại”.

Nomura cho biết thuế quan và rào cản thương mại cao hơn sẽ có nghĩa là xuất khẩu từ Châu Á sẽ yếu hơn. Sự bất ổn gia tăng và hành động trả đũa có thể làm chậm trễ đầu tư kinh doanh trong khu vực.

Các nền kinh tế sản xuất và phụ thuộc vào thương mại, chẳng hạn như các nền kinh tế ở Châu Á, có khả năng sẽ bị ảnh hưởng tiêu cực hơn, “vì thuế quan dẫn đến giảm dòng chảy thương mại và gây áp lực giảm lên tăng trưởng”, Freida Tay – giám đốc danh mục đầu tư trái phiếu cố định của tổ chức tại công ty quản lý đầu tư toàn cầu MFS Investment Management – nói với CNBC.

Nomura dự báo châu Á cũng sẽ phải điều chỉnh các điều kiện tài chính toàn cầu chặt chẽ hơn vào năm 2025, do lãi suất cao hơn và đồng đô la Mỹ mạnh hơn.

Trong cuộc họp gần đây nhất vào năm 2024, Cục Dự trữ Liên bang Mỹ đã báo hiệu rằng sẽ có ít đợt cắt giảm lãi suất hơn vào năm 2025, trong khi họ đã nâng dự báo lạm phát.

Nomura nhận thấy “triển vọng chính sách tiền tệ khác nhau” trên khắp khu vực, cho biết các quốc gia như Trung Quốc, Australia, Hàn Quốc và Indonesia, những quốc gia dễ bị ảnh hưởng bởi rủi ro tỷ giá hối đoái hơn, sẽ nới lỏng chính sách tiền tệ vào năm 2025.

Một chính sách tiền tệ nới lỏng thường làm suy yếu đồng tiền của một quốc gia, khiến hàng xuất khẩu rẻ hơn và có khả năng hỗ trợ tăng trưởng khi đối mặt với thuế quan.

Mặt khác, các quốc gia có “tăng trưởng mạnh, lạm phát cao hơn và vẫn có môi trường tiền tệ dễ chịu” sẽ tăng lãi suất, chẳng hạn như Nhật Bản và Malaysia.

Nhìn chung, năm 2025 sẽ đi kèm với rất nhiều bất ổn, theo các chuyên gia.

Các nhà phân tích của Nomura viết rằng “sự hỗn loạn đang ở phía trước” đối với khu vực này, chỉ ra rằng kể cả khi nhu cầu AI mạnh mẽ và xuất khẩu sẽ cung cấp một số hỗ trợ tăng trưởng trong quý đầu tiên, thì khu vực này “có vẻ sẽ hướng đến các biến động mạnh hơn” từ quý hai, do tác động của nhiệm kỳ tổng thống của ông Trump, tình trạng dư thừa năng lực của Trung Quốc và chu kỳ bán dẫn chậm lại.

Tuy nhiên, công ty này dự đoán tăng trưởng vượt trội ở các nền kinh tế châu Á có nhu cầu trong nước mạnh hơn như Malaysia và Philippines, trong khi Ấn Độ, Thái Lan và Hàn Quốc có khả năng phải đối mặt với những trở ngại.

Trung Quốc: thách thức và cơ hội

Tình hình kinh tế của Trung Quốc cũng sẽ là một lĩnh vực trọng tâm đối với các nhà đầu tư châu Á, khi các nhà giao dịch đang theo dõi “cam kết có ý nghĩa đối với tăng trưởng bền vững” ở nền kinh tế lớn thứ hai châu Á, Maris cho biết.

Vào năm 2024, thị trường chứng khoán Trung Quốc đã phá vỡ chuỗi ba năm thua lỗ, với CSI 300 tăng 14,64%, khi Bắc Kinh tập trung vào việc củng cố nền kinh tế của mình.

Các nhà phân tích của Nomura kỳ vọng Trung Quốc sẽ có thêm nhiều biện pháp kích thích để hỗ trợ nền kinh tế, đồng thời nhấn mạnh rằng Bắc Kinh cần ổn định thị trường bất động sản đang gặp khó khăn, khắc phục hệ thống tài chính, tăng cường hỗ trợ phúc lợi xã hội và xoa dịu căng thẳng địa chính trị để “đạt được sự phục hồi thực sự và bền vững”.

“Đây là một nhiệm vụ khó khăn vào thời điểm xuất khẩu của Trung Quốc – động lực tăng trưởng lớn nhất trong năm 2024 – có thể phải đối mặt với những trở ngại lớn khi ông Trump trở lại. Mặc dù Bắc Kinh có thể bám sát mục tiêu tăng trưởng GDP ‘khoảng 5%’, chúng tôi kỳ vọng tăng trưởng sẽ chậm lại từ 4,8% trong năm 2024 xuống còn 4,0% vào năm 2025”, Nomura cho biết.

Maris nhìn thấy cơ hội ở nền kinh tế lớn thứ hai thế giới. Ông “có cái nhìn tích cực” về các công ty có sự tiếp xúc với người tiêu dùng Trung Quốc.

Ông cho biết các công ty này thường giao dịch ở mức định giá hấp dẫn, “do tâm lý tiêu cực chiếm ưu thế”, nhưng nếu chính phủ đưa ra biện pháp kích thích, các công ty này có khả năng sẽ được hưởng lợi từ nhu cầu được cải thiện.

Tham khảo CNBC