Thông tư 02/2023/TT-NHNN được Ngân hàng Nhà nước ban hành vào cuối tháng 4/2023 quy định về việc tổ chức tổ chức tín dụng, chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng gặp khó khăn. Đối tượng được xem xét cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ là những khách hàng gặp khó khăn trong hoạt động sản xuất kinh doanh và gặp khó khăn trong việc trả nợ các khoản vay phục vụ đời sống, tiêu dùng.

Thực tế cho thấy, Thông tư 02 được ban hành đã tạo điều cho doanh nghiệp gặp khó khăn về dòng tiền, thu nhập và doanh thu sụt giảm do phát sinh từ thị trường, tiêu thụ sản phẩm và trong hoạt động sản xuất kinh doanh giảm bớt áp lực trả nợ vay… Doanh nghiệp được gia hạn nợ, giãn nợ, mà không bị chuyển nhóm nợ, và vẫn tiếp cận được nguồn vốn thuận lợi để vượt qua khó khăn, duy trì sản xuất, phục hồi và phát triển.

Ban đầu, Thông tư 02 chỉ có hiệu lực đến hết ngày 30/6/2024. Tuy nhiên, trong bối cảnh phục hồi chậm và vẫn còn đối mặt với nhiều khó khăn thách thức, ngày 18/6/2024, NHNN đã ban hành Thông tư 06 kéo dài thời gian thực hiện chính sách tại Thông tư 02 đến hết ngày 31/12/2024.

Sau hơn 1 năm rưỡi đi vào có hiệu lực, việc Thông tư 02/2023/TT-NHNN (Thông tư 02); được sửa đổi bởi Thông tư 06/2024/TT/NHNN, được ban hành và gia hạn đã giúp tháo gỡ phần nào khó khăn trong công tác xử lý nợ xấu cho các tổ chức tín dụng cũng như làm giảm áp lực trả nợ, tạo điều kiện tiếp cận vốn vay mới cho người dân và doanh nghiệp.

Theo số liệu của NHNN, đến hết năm 2023, đã có gần 188.000 lượt khách hàng được cơ cấu lại theo Thông tư 02, với tổng giá trị nợ gốc và lãi được cơ cấu là trên 183.5 ngàn tỷ đồng. Một số đơn vị phân tích, đến 30/6/2024, tổng giá trị nợ gốc và lãi được tái cơ cấu đã tăng thêm 25,5% so với cuối năm 2023 lên 230.400 tỷ đồng, còn số lượng khách hàng cũng tăng mạnh từ 188.000 lên 282.000.

Thông tư 02 hiện chỉ còn hiệu lực trong hơn 1 tháng nữa, song đến hiện tại vẫn chưa có bất kỳ thông tin gì từ phía NHNN về việc gia hạn thời gian áp dụng.

Tuy nhiên, theo đánh giá của giới chuyên gia, việc Thông tư 02 hết hiệu lực vào cuối năm nay sẽ không ảnh hưởng quá nhiều đến việc trích lập dự phòng rủi ro của các ngân hàng. Bởi, Thông tư 02 quy định tổ chức tín dụng phải xác định số tiền dự phòng cụ thể phải trích đối với toàn bộ dư nợ của khách hàng như trong trường hợp không áp dụng quy định giữ nguyên nhóm nợ và phải thực hiện trích lập bổ sung đầy đủ vào ngày 31/12/2024.

Vì vậy, đến ngày 31/12/2024, tổ chức tín dụng đã có đủ nguồn tài chính để xử lý rủi ro như trong trường hợp tổ chức tín dụng thực hiện phân loại nợ và trích lập dự phòng rủi ro theo quy định hiện hành (Thông tư 11/2021/TT-NHNN).

Mặt khác, Thông tư 02 hết hiệu lực sẽ làm tăng nợ xấu nội bảng của tổ chức tín dụng. Tuy nhiên, thực tế các ngân hàng đều đã chủ động hạch toán dư nợ về đúng bản chất và việc nợ xấu tăng mạnh trong 9 tháng đầu năm đã phần nào phản ánh sự chuẩn bị của các nhà băng.

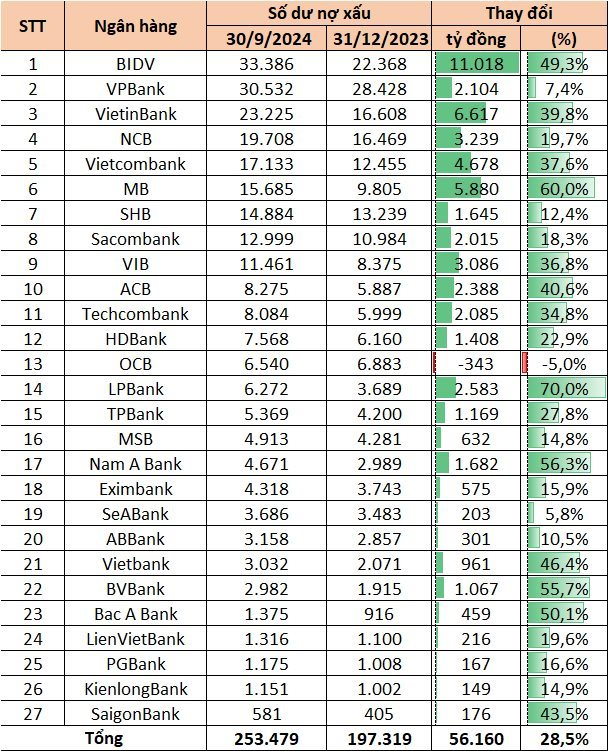

Theo số liệu từ báo cáo tài chính hợp nhất quý 3/2024, tổng số dư nợ xấu (nợ nhóm 3 – 5) của 27 ngân hàng trên sàn chứng khoán Việt Nam tính đến cuối tháng 9 ở mức 253.479 tỷ đồng, tăng 56.160 tỷ đồng so với cuối năm 2023 (tương đương tăng 28,5%). Số nợ xấu trên hiện chiếm 2,3% tổng dư nợ cho vay khách hàng của 27 ngân hàng.

Riêng trong quý 3, nợ xấu của các ngân hàng trên đã tăng thêm 13.479 tỷ đồng, tương đương tăng 5,6%.