Bất chấp lãi suất tiền gửi tiết kiệm duy trì mặt bằng thấp nhưng lượng tiền gửi vào ngân hàng vẫn tăng mạnh, ThS. Trương Hoàng Tuấn, Giám đốc Ngân hàng TMCP Việt Á Chi nhánh An Giang (VietABank An Giang) đã có những chia sẻ với Tạp chí Thị trường Tài chính Tiền tệ, nhằm làm lý do khiến dòng vốn vẫn ưu tiên chảy vào hệ thống ngân hàng, cũng như dự báo xu hướng lãi suất trong thời gian tới.

Phóng viên: Người dân vẫn chọn gửi ngân hàng dù lãi suất ngắn hạn ít biến động, kỳ hạn dài lãi suất cao nhưng ít người gửi hơn, dưới góc độ là người điều hàng ngân hàng thương mại, theo ông đâu là nguyên nhân?

ThS. Trương Hoàng Tuấn: Điểm đáng chú ý, dòng tiền nhàn rỗi trong dân cư tiếp tục đổ vào hệ thống ngân hàng trong nửa đầu năm 2025, bất chấp thực tế lãi suất tiết kiệm đang ở mức thấp. Trên thị trường tiền gửi hiện nay, mặc dù một số ngân hàng thương mại cổ phần và ngân hàng số đã điều chỉnh lãi suất huy động nhỉnh hơn so với đầu năm; tuy nhiên, chủ yếu sự điều chỉnh lãi suất ở các kỳ hạn dài từ 18 – 24 tháng. Thế nhưng hiện phần lớn người gửi vẫn ưa chuộng các kỳ hạn ngắn, từ 1 – 6 tháng – vốn có tính linh hoạt cao.

Theo tôi, do lãi suất bình quân các kỳ hạn vẫn đảm bảo thực dương, cao hơn tốc độ lạm phát (CPI 6 tháng đạt 3,27%). Do đó, người gửi không chỉ được bảo toàn giá trị tiền gốc mà còn có lợi suất thực tế. Đồng thời, niềm tin vào chính sách tiền tệ và tính an toàn gắn liền với thói quen tiết kiệm truyền thống giữ vai trò chủ đạo. Ngay cả khi lãi suất không tăng hoặc chỉ tăng nhẹ ở kỳ hạn dài, người dân vẫn chủ động gửi tiền do tâm lý “phòng thủ” và kỳ vọng sử dụng vốn cho các nhu cầu thiết thực.

ThS. Trương Hoàng Tuấn, Giám đốc Ngân hàng TMCP Việt Á Chi nhánh An Giang (VietABank An Giang)

Ngân hàng Nhà nước (NHNN) cũng khẳng định: “Tiền gửi dân cư… đều được chuyển hóa thành tín dụng ra nền kinh tế” cho thấy dòng tiền không bị dừng lại trong ngân hàng mà tham gia hỗ trợ cho các hoạt động sản xuất và kinh doanh. Dòng tiền tiết kiệm vào hệ thống ngân hàng tiếp tục tăng cũng cho thấy thanh khoản của hệ thống ngân hàng đang được duy trì ổn định và linh hoạt, đáp ứng tốt cho cả nhu cầu tiết kiệm và giao dịch của nền kinh tế.

Phóng viên: Hiện nay dòng tiền gửi vào ngân hàng lập kỷ lục, dưới góc nhìn là người điều hành ngân thương mại, ông có nhận định như thế nào về vấn đề này?

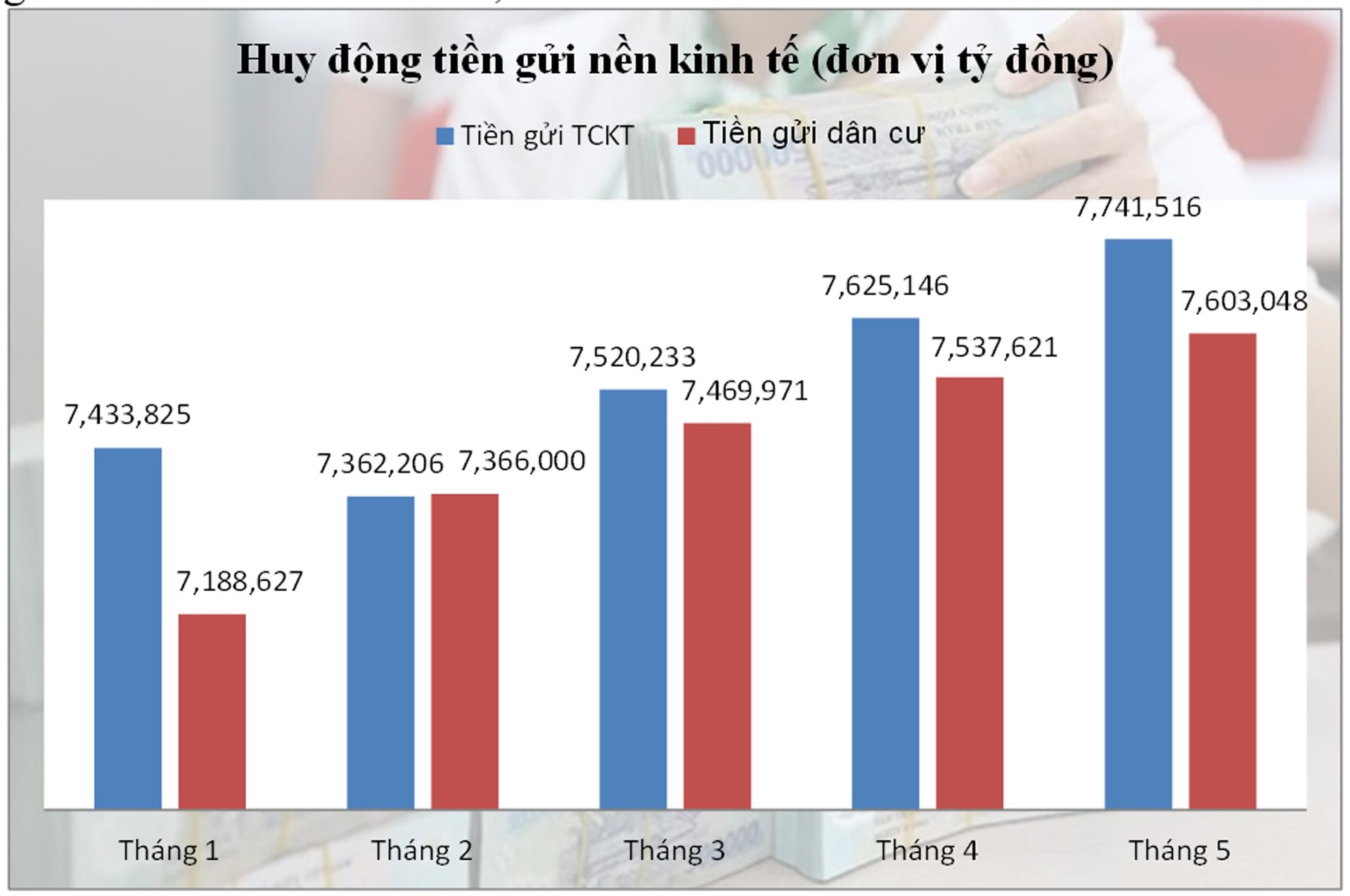

ThS. Trương Hoàng Tuấn: Theo số liệu được NHNN công bố, đến cuối tháng 5/2025, tiền gửi của cả khách hàng cá nhân và tổ chức kinh tế vào các tổ chức tín dụng (TCTD) đạt hơn 15,34 triệu tỷ đồng, tăng gần 1% so với tháng liền trước. Đáng lưu ý, tiền gửi của tổ chức sau khi sụt giảm 2 tháng đầu năm đã có 3 tháng tăng liên tiếp, dù mức tăng còn rất nhẹ. Tính tới cuối tháng 5/2025, tiền gửi của doanh nghiệp đạt hơn 7,7 triệu tỷ đồng, tăng 0,97% so với cuối năm 2024.

Tiền gửi dân cư tiếp tục tăng mạnh (tăng 7,61% so với đầu năm), đạt hơn 7,6 triệu tỷ đồng vào cuối tháng 5/2025. Riêng trong tháng 5/2025, tiền gửi cư dân đã tăng thêm khoảng 65.427 tỷ đồng.

Theo quan sát của tôi, tiền gửi vào ngân hàng vẫn tăng bất chấp trong tháng 5/2025, các ngân hàng thương mại ồ ạt giảm lãi suất. Sau thời gian ngân hàng đưa lãi suất huy động vượt mốc 6%/năm, cao hơn so với mặt bằng chung trong nhiều tháng trước đó thì từ tháng 4, mức lãi này gần như “biến mất”.

Hiện tại, theo ghi nhận, thị trường chỉ còn rất ít ngân hàng trả lãi suất từ 6%/năm cho kỳ hạn 12 tháng, mức lãi suất phổ biến cho kỳ hạn này là 4,5% – 5,5%/năm. Nhóm ngân hàng quốc doanh niêm yết lãi suất kỳ hạn 12 tháng ở mức 4,6% – 4,8%/năm.

Với kỳ hạn 6 tháng, lãi suất bình quân chỉ ở mức 3% – 5%/năm. Trong đó, nhóm ngân hàng quốc doanh và số ít ngân hàng khác trả lãi quanh 3%/năm, đa số đơn vị trên thị trường đều trả từ 4%/năm trở lên, mức cao nhất là 5%/năm.

Điều này cho thấy, thời gian qua NHNN đã điều hành linh hoạt nghiệp vụ thị trường mở, phù hợp với diễn biến cung – cầu trên thị trường tiền tệ. NHNN duy trì các phiên chào mua giấy tờ có giá hằng ngày với khối lượng phù hợp, đáp ứng nhu cầu vốn của các TCTD; đồng thời đa dạng hóa và kéo dài kỳ hạn chào mua, góp phần hỗ trợ nguồn vốn trung dài hạn cho hệ thống ngân hàng, qua đó hỗ trợ tăng trưởng kinh tế và giữ ổn định vĩ mô.

Bên cạnh đó, NHNN tiếp tục duy trì mặt bằng lãi suất điều hành ở mức thấp nhằm định hướng giảm lãi suất cho vay. Đồng thời chỉ đạo các TCTD tiết giảm chi phí hoạt động, đẩy mạnh ứng dụng công nghệ thông tin, chuyển đổi số và triển khai các giải pháp khác nhằm nỗ lực giảm lãi suất cho vay. Nhờ điều hành đồng bộ các giải pháp, mặt bằng lãi suất cho vay tiếp tục xu hướng giảm. Hiện, lãi suất cho vay bình quân mới ở mức 6,23%/năm, giảm 0,7%/năm so với cuối năm 2024, qua đó góp phần hỗ trợ doanh nghiệp, cá nhân phát triển sản xuất, kinh doanh.

Phóng viên: Trong bối cảnh chính sách tiền tệ đang được điều hành theo hướng hỗ trợ phục hồi kinh tế, từ nay đến cuối năm khả năng mặt bằng lãi suất tiết kiệm có tăng mạnh không, thưa ông?

ThS. Trương Hoàng Tuấn: Theo nhận định của riêng tôi, trong bối cảnh chính sách tiền tệ đang được điều hành theo hướng hỗ trợ phục hồi kinh tế, khả năng mặt bằng lãi suất tiết kiệm tiếp tục tăng mạnh là không cao. Thay vào đó, các ngân hàng có thể tiếp tục điều chỉnh nhẹ ở kỳ hạn dài để cơ cấu nguồn vốn, nhưng khó tạo ra sức hấp dẫn lớn nếu không đi kèm các giải pháp khuyến khích thực chất.

Dự báo trong nửa cuối năm, tiền gửi tiết kiệm vẫn giữ đà tăng. Nhưng mức tăng thế nào còn tùy theo mức độ phục hồi của các kênh đầu tư khác, cùng với diễn biến lãi suất điều hành từ NHNN. Xu hướng lãi suất từ nay đến cuối năm 2025 sẽ duy trì ở mức thấp hợp lý, miễn là các điều kiện vĩ mô như lạm phát, tỷ giá, thanh khoản hệ thống ngân hàng vẫn nằm trong tầm kiểm soát. Về mặt bằng lãi suất cho vay bình quân hiện chỉ quanh mức 6,23%/năm, thấp nhất nhiều năm qua, cho thấy dư địa chính sách tiền tệ đã được khai thác khá triệt để. Vì thế, dư địa để giảm thêm trong thời gian còn lại của năm là rất hạn chế và cần thận trọng bởi chênh lệch lãi suất giữa USD-VND đang bị thu hẹp, có thể gây áp lực lên tỷ giá. Giai đoạn hiện nay, chính sách lãi suất cần được điều hành theo hướng ổn định, linh hoạt, thận trọng.

Theo các định chế tài chính quốc tế nhận định, lạm phát tổng thể và lạm phát cơ bản của Việt Nam vẫn dưới mục tiêu chính thức 4,5% trong nửa đầu năm 2025 là một trong những yếu tố quan trọng để ngân hàng này tin tưởng rằng NHNN Việt Nam sẽ giữ nguyên lãi suất chính sách hiện tại, với lãi suất tái cấp vốn được duy trì ở mức 4,5%.

Phóng viên: Xin trân trọng cảm ơn ông!